FXは申告分離課税

所得というのは、給与所得や一時所得、雑所得など10種類に分類されています。

所得税は所得の種類によって、

①課税方法が所得の種類に関係なく合算して課税される「総合課税」

②他の所得とはわけて課税される「分離課税」

の2つがあります。

FXの場合は、10種類の所得のうち「雑所得」となり、課税方法は分離課税になります。分離課税のなかでも自分で申告する必要がある「申告分離課税」となっています。

これは「FXで一定以上の利益をあげたらだれでも確定申告する必要がある」ということです。税率は20.315%です。

FX会社でログインして「年間損益報告書」は簡単に出せますので、ここで出た利益からセミナー代や書籍代などの経費を引いたものが課税対象になります。

どんな人が確定申告をする必要があるのか

確定申告が必要な人の主なものはこちらです

| 自営業やフリーランス | FXでの所得に関わらず38万円を超える所得があるとき |

|---|---|

| 年金生活者(公的年金400万以下) | 雑所得以外の所得(FXも含む)で年に20万円以上の所得がある人 |

| 主婦・学生(扶養の人) | 所得(FX含む)が年に38万円を超える人 |

| 会社員(年収2000万円以下) | 給与所得や退職金所得以外の所得(FX含む)で年に20万を超える所得がある人 |

FXを事業として行う場合は雑所得でなく事業税として扱われたりします。

基本的には20万円以下や38万円以下というのは一つのラインになりますが、FX以外の収入がある場合もありますので、個別に税務署に確認をしてみるといいですね。丁寧に教えてくれます。

FXの経費について

FXの利益を上げるために使った費用は必要経費として所得から引けます。

利益が出ている人は節税できますから領収証などは取っておいて確定申告の際に利用しましょう。

具体的には、

- セミナー参加費および交通費、宿泊費

- 投資家同士の情報交換に係る飲食代

- 書籍、新聞、有料投資情報などの資料代

- パソコン購入費

- インターネット費用

- スマホ代(アプリで注文する場合)

- 事務用品

他にも色々なものが認められる可能性があります。

例えば家でトレードする場合は家賃の1部が経費として認められます。

上で挙げたインターネットやスマホ代も、専用で使っている場合は全額、趣味や普通の一般的な利用もするということなら1部が認められます。

けっこう認められるものは多いのですが、税務署によっても変わってきますのでダメ元でも聞いてみるのがよいでしょう。

マイナスになっても確定申告

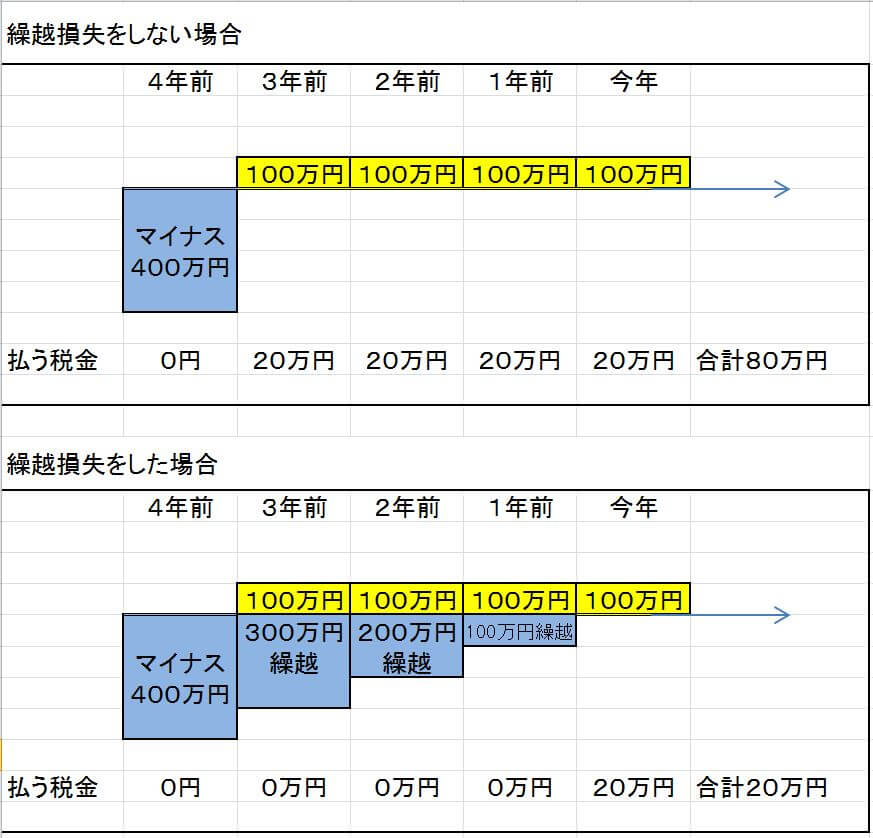

雑所得には3年間の繰越控除という制度があります。

これはマイナスになった分を持ち越して、来年以降のプラス分と相殺できる制度です。

表にするとこんな感じになります。

繰越損失をしていない場合はそのあと利益が出てもその都度税金を払う必要があります。

繰り越しておけばその分お得になりますね。

ですから、マイナスになった場合は確定申告をしておくといいでしょう。

取引履歴は丸見え

日本にあるFX会社では全顧客の取引履歴を取っています。この取引履歴が税務署にいっていますので、利益が出た場合は必ず税金は納めるようにして下さい。

なぜ今、総理がこんな発言をするのか?トランプさんやプーチンさんの動きにはどういう意味があるのか?そしてその動きをもとに我々投資家はどのように先回りすればよいのか?

私はこのレポートを読むようになってから劇的にニュースを見る目や相場を見る目が変わりました。

どんなものかはこちらの記事を参考に見てみて下さいね↓

最近のコメント